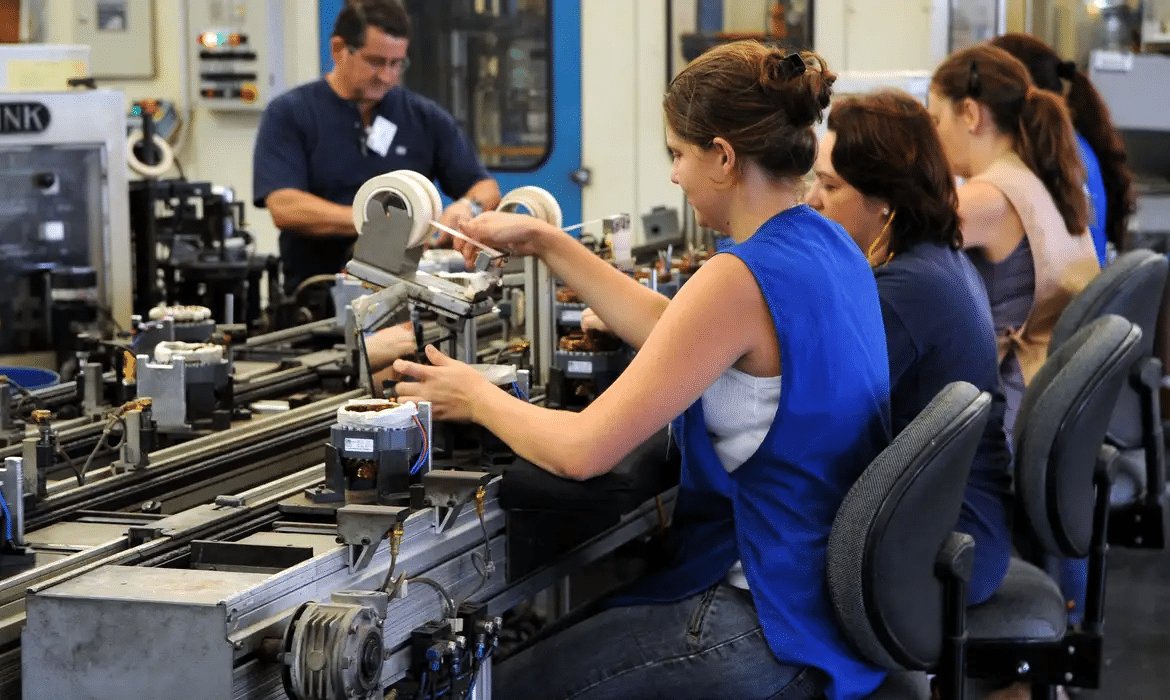

Mercado de crédito dá sinais de retomada

Depois de o governo demonstrar preocupações com o desempenho do mercado de crédito no país, o Banco Central apresentou dados que mostram sinais de retomada nas operações de financiamento, ao mesmo tempo em que verificou queda nos juros e no spread bancário.

De acordo com o diretor de Política Econômica do BC, Carlos Hamilton Araújo, a média diária de concessão de crédito no país cresceu 6% em abril, quando comparado com março. Para pessoas físicas, o avanço foi ainda maior, de 8,1% no período, enquanto que para pessoas jurídicas, de 4,6%.

Ele informou também que o spread bancário -diferença entre o custo de captação dos bancos e a taxa efetivamente cobrada ao cliente final – caiu 1,5 ponto percentual, para 26,5 pontos percentuais. Para pessoa física, a queda foi de 1,9 ponto, para 33,2 pontos percentuais, enquanto que para pessoas jurídicas, a queda foi de 0,9 ponto, 17,5 pontos percentuais.

Já a taxa média de juros teve redução de 2 pontos percentuais no mês passado, para 35,3% ao ano, acrescentou o diretor.

Para ele, o mercado de crédito brasileiro vai continuar em expansão e que o maior espaço para esse crescimento está localizado no financiamento imobiliário.

“Há espaço para um crescimento do crédito no Brasil. Há segmentos, como o imobiliário, em que o espaço é grande para crescimento do crédito no Brasil”, afirmou.

Ele também reafirmou a previsão de que o estoque total de crédito vai crescer 15 por cento este ano, mas lembrou que essa e outras variáveis, como projeção para o Produto Interno Bruto (PIB) e para a inflação, podem ser revisadas no próximo Relatório Trimestral de Inflação a ser divulgado no final de junho.

Hamilton minimizou ainda o comprometimento das rendas das famílias com empréstimos dizendo que o BC observou um recuou moderado na comparação com o começo do ano passado. “O nível de endividamente das famílias no Brasil é muito menor do que o visto em outras economias”, disse.

O BC informou ainda que a Taxa Preferencial Brasileira, que compila a taxa de juros de empresas com classificação de risco AAA, ficou em 14,6 por cento em fevereiro, contra 14,5 por cento em janeiro.

CÂMBIO

O diretor explicou também que a autoridade monetária identificou que o mercado de câmbio não estava funcionando adequadamente em termos de liquidez e volatilidade e, por isso, resolveu agir.

Nos últimos dias, diante da disparada do dólar ante o real, o BC tem realizado leilões de swap cambial tradicional, sendo o último nesta manhã.

“O mercado de câmbio não estava funcionando adequadamente em termos de liquidez e volatilidade e resolveu agir”, afirmou ele, sublinhando que o BC não tem um patamar ideal para a cotação da moeda estrangeira.

Ele disse ainda que a alta do dólar tem tido impacto cada vez menor na inflação. “Temos observado ao longo da sistema de metas para a inflação que o coeficiente de repasse do câmbio tem diminuído”, afirmou.

Araujo disse ainda que a taxa de juros neutra da economia brasileira -que alia crescimento econômico sem pressões inflacionárias- deslocou-se para baixo nos últimos anos.

Ao divulgar o Boletim Regional da autoridade monetária, o diretor afirmou ainda que persistem riscos associados ao processo de desalavancagem nos principais blocos econômicos.

Ele também sustentou que a inflação converge para o centro da meta oficial, de 4,5% pelo IPCA.